当下的加密货币市场里,DEX(去中心化交易所)之间的竞争极为激烈。到底哪家能够脱颖而出?又有哪些发展趋势是值得我们去留意的?让我们一同去深入地进行探究。

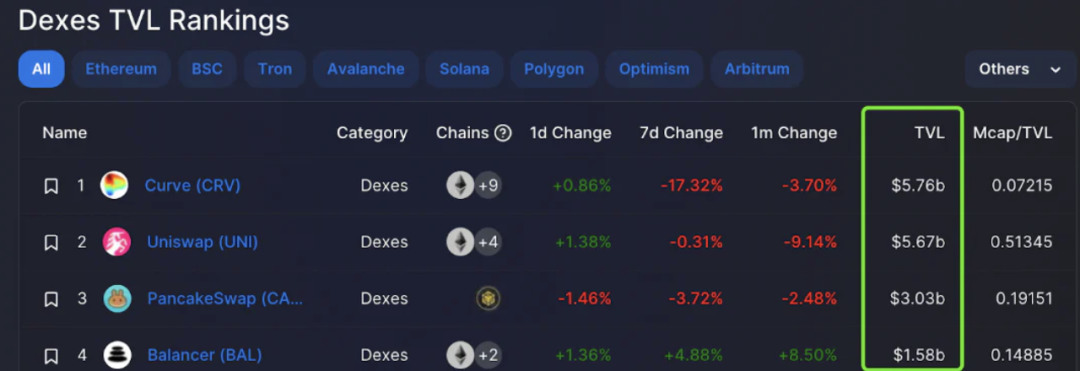

Curve的领先地位

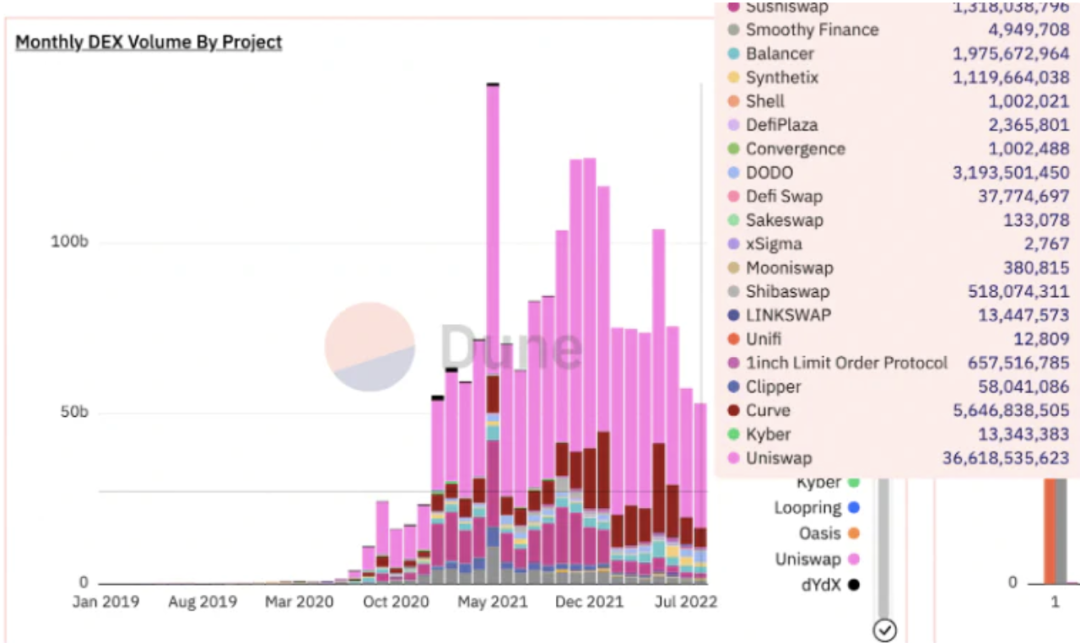

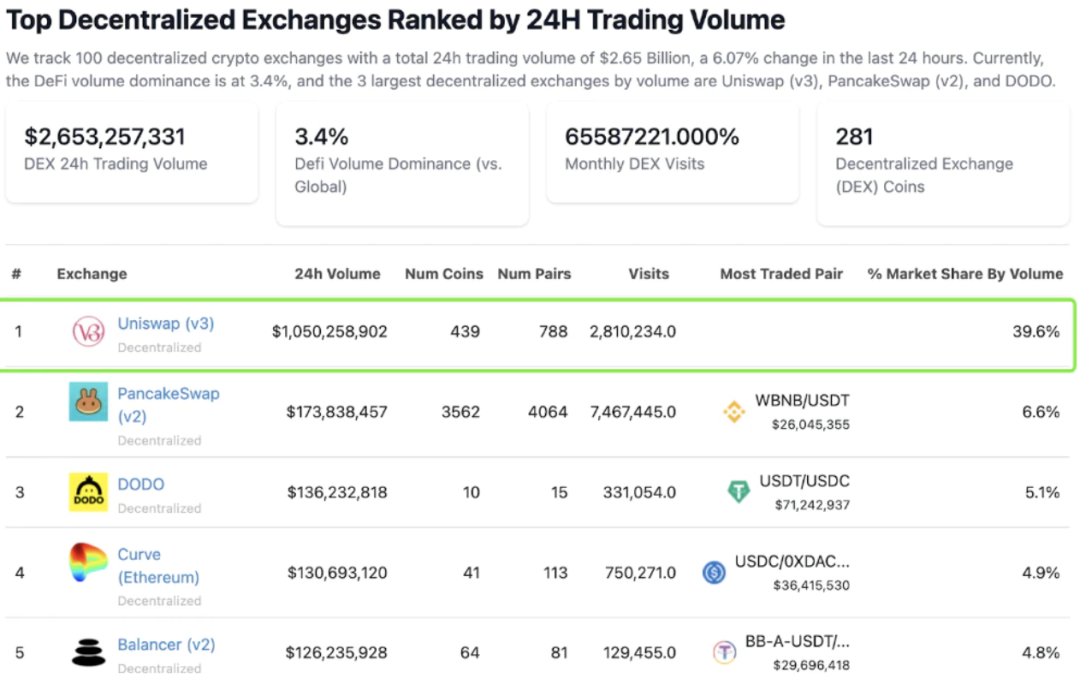

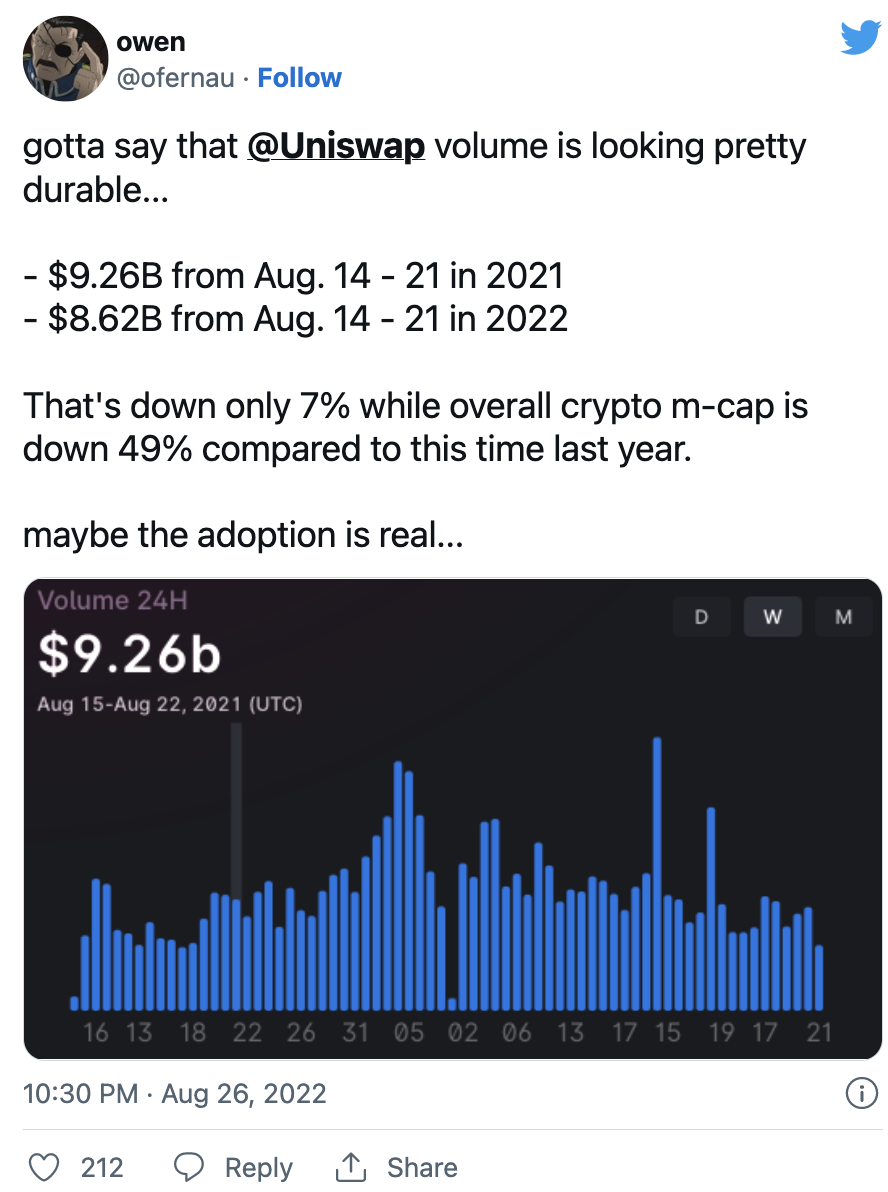

2020 年 DeFi Summer 之后,Curve 一直占据着全生态 DEX 第一的位置。8 月时,它在全链的交易量达到 36.6B,市场占有率达到 67.8%,而第二名的市场占有率仅为 11.3%。这样大的差距,能够表明它在市场中具有很强的统治力。从时间的角度来看,多年来一直处于领先地位并非是偶然的,这反映了它的交易模式和经济模型是成功的。

Curve 将精力集中在稳定币资产交易上。这种明确的定位吸引了许多有稳定币交易需求的用户。因为有大量资金涌入,所以它的交易规模在不断扩大,市场份额也在不断提升,最终成为了稳定币交易领域的领先者。

veCRV的吸引力

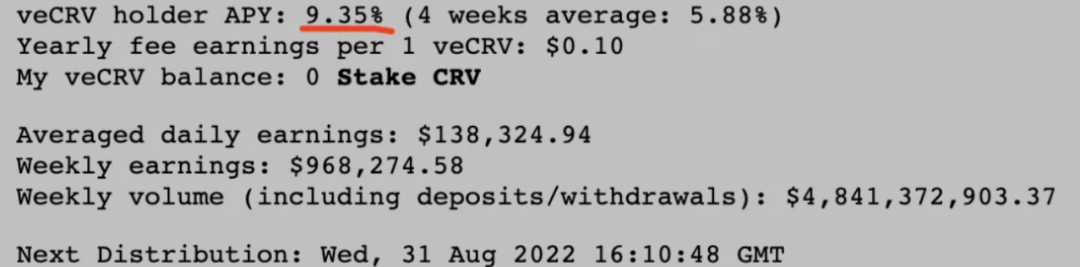

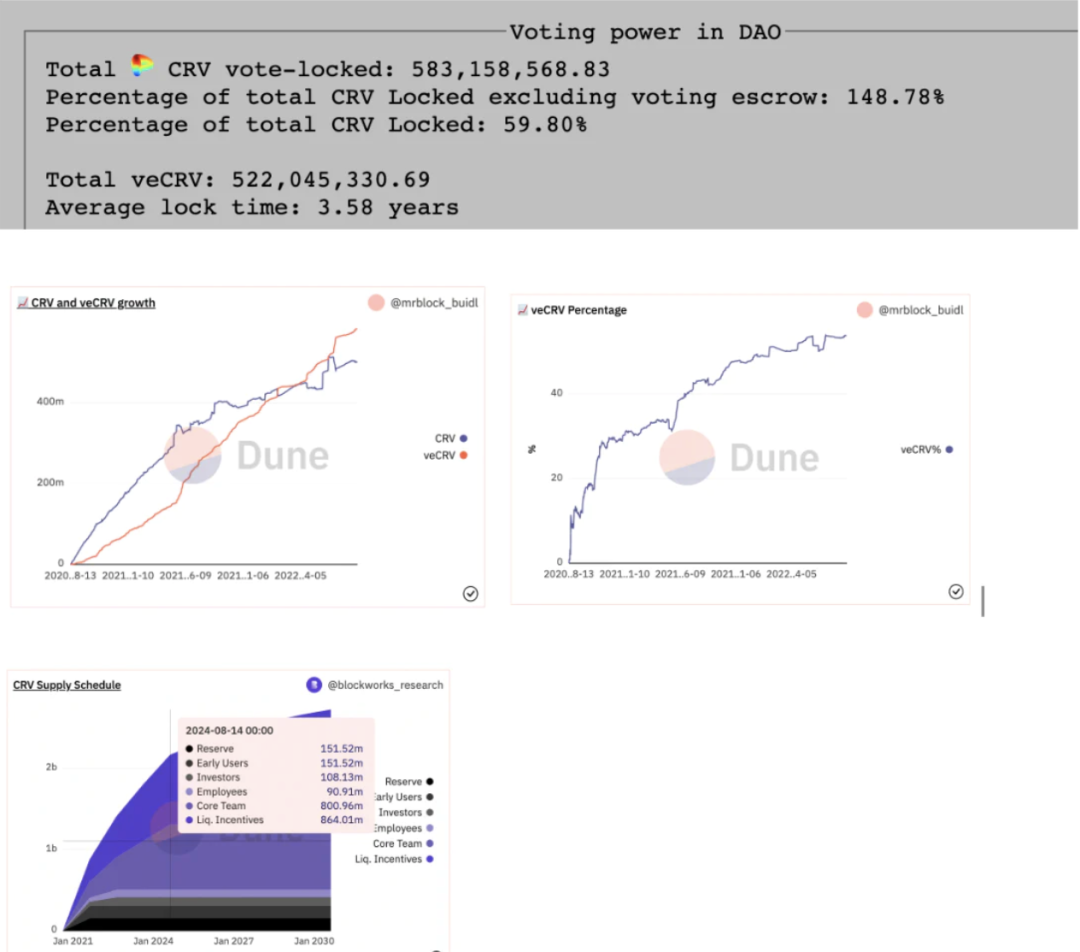

Curve 的代币治理模型不但使得很多主流的 yield farming 层得以存活,而且对行业发展有着重要的作用。目前 veCRV 的 APY 为 9.35%,四周的平均 APY 稳定在 5.5%之上,在 Convex 上的 APY 更是达到了 20.21%。这样的一些数据,对于大资金而言具有极大的吸引力。

高回报率会让投资者获得更丰厚的收益。在加密货币投资市场里,资金通常会流向回报更高的地方。veCRV具有高收益,这为 Curve 吸引了更多的资金和投资者,从而进一步巩固了它的市场地位。

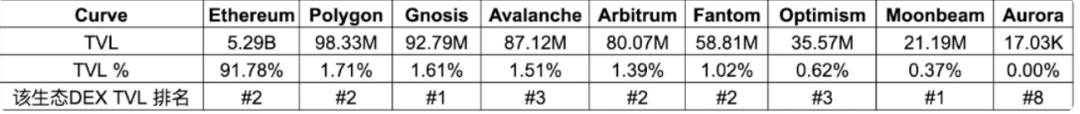

Curve在各链的领导地位

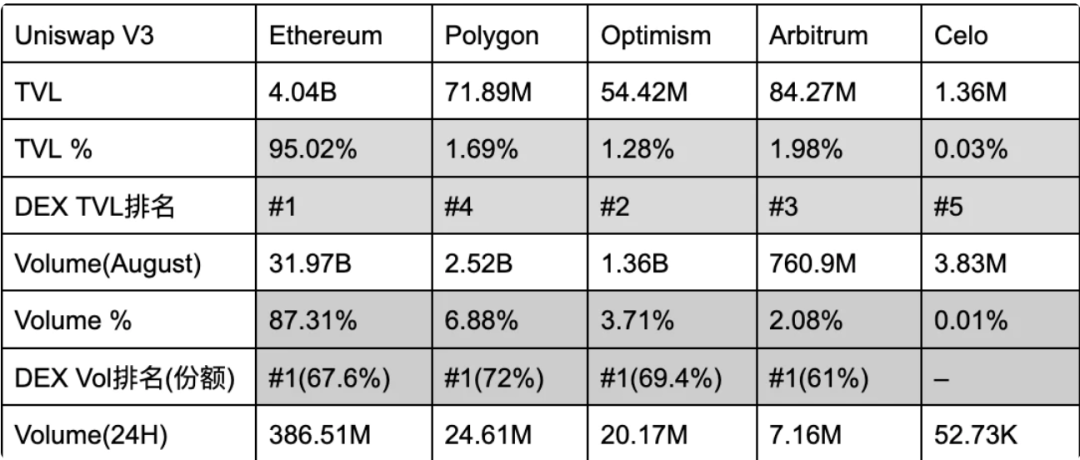

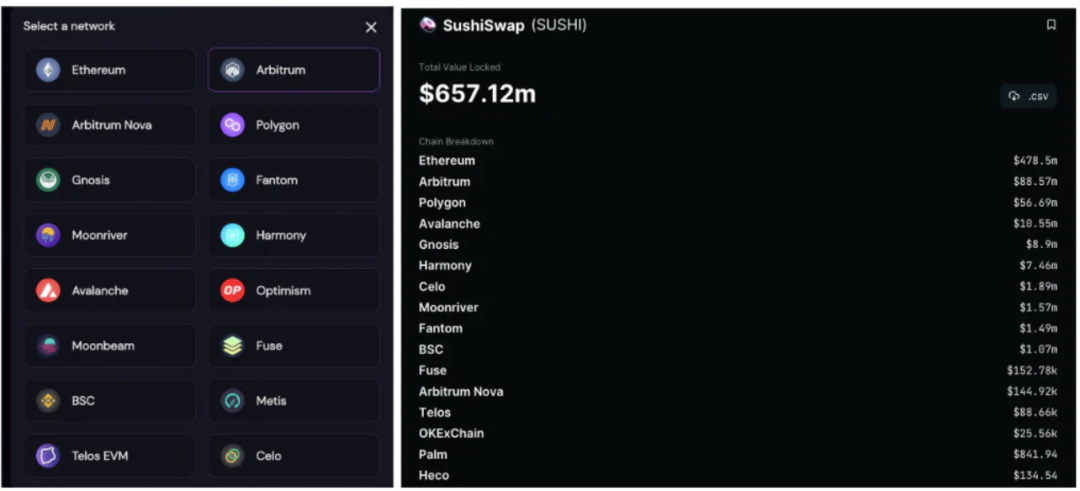

各个版本在该生态 DEX 的 TVL 排名里,Curve 多数时候处于 Top2 的位置,这体现出它在各 EVM 链生态中具有领导地位。这显示出 Curve 不但在整体市场处于领先,在各条链上的表现也很优异。

不同的 EVM 链各自拥有不同的用户群体以及交易需求。Curve 在多个链上都能占据优势,这表明它具备很强的适应性以及竞争力。它满足了不同链上用户对于稳定币的交易需求,进而成为了各链上稳定币交易的首要平台。

平台数量优势

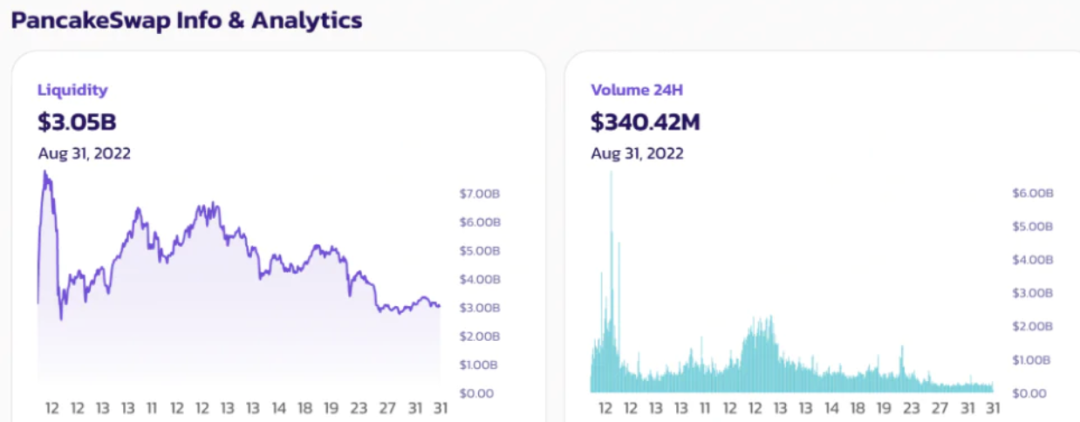

推特上 Curve 的运营主要集中在 NFT 板块以及 IFO 的上新方面。其平台上的 coins 数量为 3551 ,pairs 数量为 4050 。在所有的 DEX 当中,它的这两个数量是最多的,比 Uniswap V2 要多很多。这种数量上的优势使得它能够满足更多用户多样化的交易需求。

更多的交易对让用户拥有了更多的选择。无论是主流币种,还是小众币种,用户都有机会在 Curve 上找到合适的交易对。这吸引了具有不同需求的用户,从而扩大了用户群体。

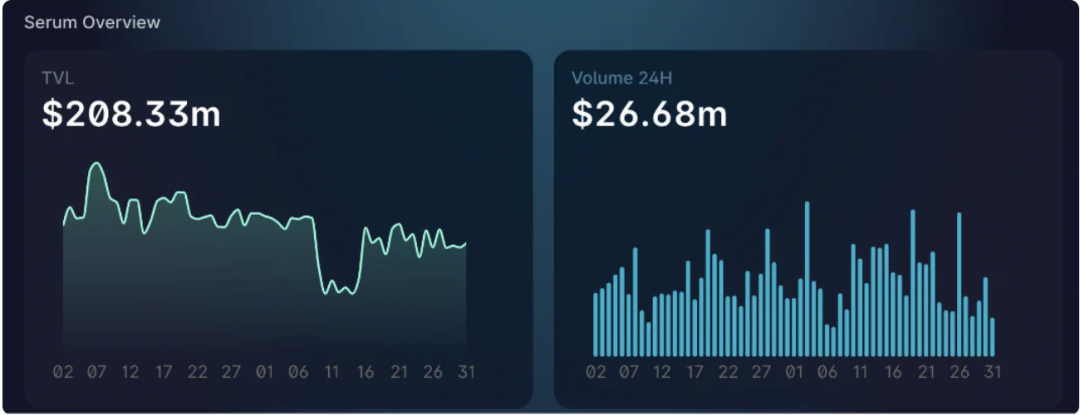

Serum生态情况

1 月截止时,Serum 生态系统里有 70 多个项目,其 TVL 差不多有 15 亿美元。TVL 主要集中在 AMM pools ,占比为 68.5%。不过,Whirlpools 贡献了非常大的绝大部分交易量,达到 82.3%。这体现出了集中流动性具有高资本效率。

Serum 生态在发展过程中显示出,在 Solana 生态里,不同的项目有着各自不同的侧重点以及优势。Whirlpools 能够用相对较小的 TVL 占比,却贡献出绝大部分的交易量,这表明集中流动性的模式在 Serum 生态中是取得成功的。

BalancerV2的特点与发展

BalancerV2 除了具备 farming 功能之外,还拥有与 Curve 类似的 veBAL 代币经济治理模型。veBAL 能够获得 37.5%的协议手续费,还能持续获得 BAL 空投,并且拥有对池子的投票治理权。这种治理模型为 BalancerV2 的发展提供了有力的支持。

目前,超过 70%的交易量都集中在原生稳定币 BB - A - USDT 以及原生资产 BAL 上。这显示出 BalancerV2 在稳定币和自身原生资产的交易领域具有一定的优势。与 Curve 有所不同的是,它在原生资产交易方面的表现更为显著。

DEX 市场的竞争较为激烈,每个 DEX 都有其自身的优势和特点。Curve 在稳定币交易以及代币治理方面一直处于领先地位。Serum 生态展现出了集中流动性所带来的高资本效率。BalancerV2 借鉴了 Curve 的优势并发展出了自身的特色。那么,对于这些 DEX 的未来发展,你更倾向于哪一个?欢迎大家进行评论、点赞并分享本文。